脂肪がみるみる燃焼される体づくりを手伝うジムや、食を通して世界を旅した気分になれる料理教室など……継続して通うことで、知識やスキルが深まる内容を提供するビジネスには、継続して通う生徒やお客さまの存在が欠かせません。このようなビジネスに必要となる決済方法といえば、「継続課金」です。継続課金の導入には、お客さまと事業者の手間がぐっと減る、という大きなメリットがありますが、そのほかにも特記すべきメリットがいくつかあります。加えて、導入時に念頭に置いておくべき注意点もあります。このような点を掘り下げつつ、継続課金を導入するための具体的な方法を見ていきましょう。

目次

継続課金とは

継続課金とは、継続的に商品やサービスを提供するビジネスが、お客さまに定期的に請求を行う決済方法です(※)。

※継続課金は決められた日に一定の額が請求される「定額課金」と、利用量によって料金が変わる「従量課金」に分かれますが、この記事では「定額課金」に焦点を当てて説明します。

継続課金が活用できるビジネスは、冒頭で触れたジムや料理教室のほかにもたくさんあります。たとえば、

- 月に1回、選りすぐりのドリップコーヒーが届く「コーヒー定期便」

- 隔週で、栄養がたっぷり摂取できるコールドプレスジュースが自宅に届く「ジュース定期便」

などでも活用できるでしょう。最近では継続課金が使われるビジネスの幅も広まりつつあるようです。

課金方式の種類

事業者がお客さまにサービスを提供するとき、商品を購入する都度売上代金を回収する「都度課金」、またはお客さまと契約を交わし、一定の期間、継続的に請求額を回収する「継続課金」の2パターンが存在します。

この記事では主に継続課金について触れていきますが、違いが明確にわかるよう、都度課金の特徴も押さえておきましょう。

都度課金とは

都度課金とはその名の通り、お客さまがサービスや商品を購入するたびに支払いが発生する決済方法です。実店舗やECサイトなどではこのような決済方法が一般的かもしれません。たとえば以下のようなビジネスです。

- 一着から購入できるアパレルショップ

- 一冊から購入できる本屋

- 一箱分の野菜から購入できる産直EC

利点としては、継続して利用しなければいけない、といった条件がない分、購入に踏み込みやすいことが挙げられます。また、商品やサービスが売れれば売れるほど、収入が見込めるのも特長でしょう。

ただし繰り返し購入してもらうためには、一度来たお客さまを逃さないための対策が肝となります。このような対策がある程度とれていなければ、購入者は「似たような商品が安く手に入るお店」「ブランドコンセプトに共感できるサービス」「利便性が高いサービス」などにいとも簡単に乗り移ってしまうかもしれません。

加えて、ユーザー数や生徒数などである程度1カ月の売上予測が立てられる継続サービスとは違い、販売した数量によって売り上げが決まるため、収入額は月ごとで大きく異なる可能性があります。

継続課金で販売しやすい商品とは

一般的に、安定した売り上げの多くはリピーターのお客さまによってもたらされています。そのため、定期的に購入したいと思ってもらえる商品が、継続課金で販売しやすい商品となります。

たとえば、健康食品など、継続して摂取することで効果が期待できる商品などはリピーターのお客さまの確保がしやすいといえるでしょう。かさばるオムツやペットフード、重量のあるウォーターサーバーの水なども定期購入を利用する人が多い商品です。

他にも会員制のスポーツジムやエステサロンのメンバーシップ、月謝制の英会話レッスンや料理教室などのサービスも、継続課金で販売しやすいサービスといえます。

継続的な売り上げのために必要なこと

初回だけで終わることなく、お客さまに継続的に商品の購入やサービスの利用をしてもらうためには工夫が必要です。

たとえば、健康食品や化粧品は、「定期購入をすれば、単発で購入する金額の3割引になる」というような特典を提供すると、毎月の購入を望んでいるお客さまにとってメリットが大きいといえるでしょう。ただ継続的な支払いをおすすめするのではなく、継続的な利用で何かしらのメリットが受けられると思ってもらえなければ、お客さまに継続課金を利用してもらうことは厳しいでしょう。

定期配送、定期購読、会員の年間契約をしたお客さまには、お得なクーポンをプレゼントしたり、毎月の支払いに割引を適用したりと魅力的な特典を検討してみるのもいいかもしれません。

継続課金をするには

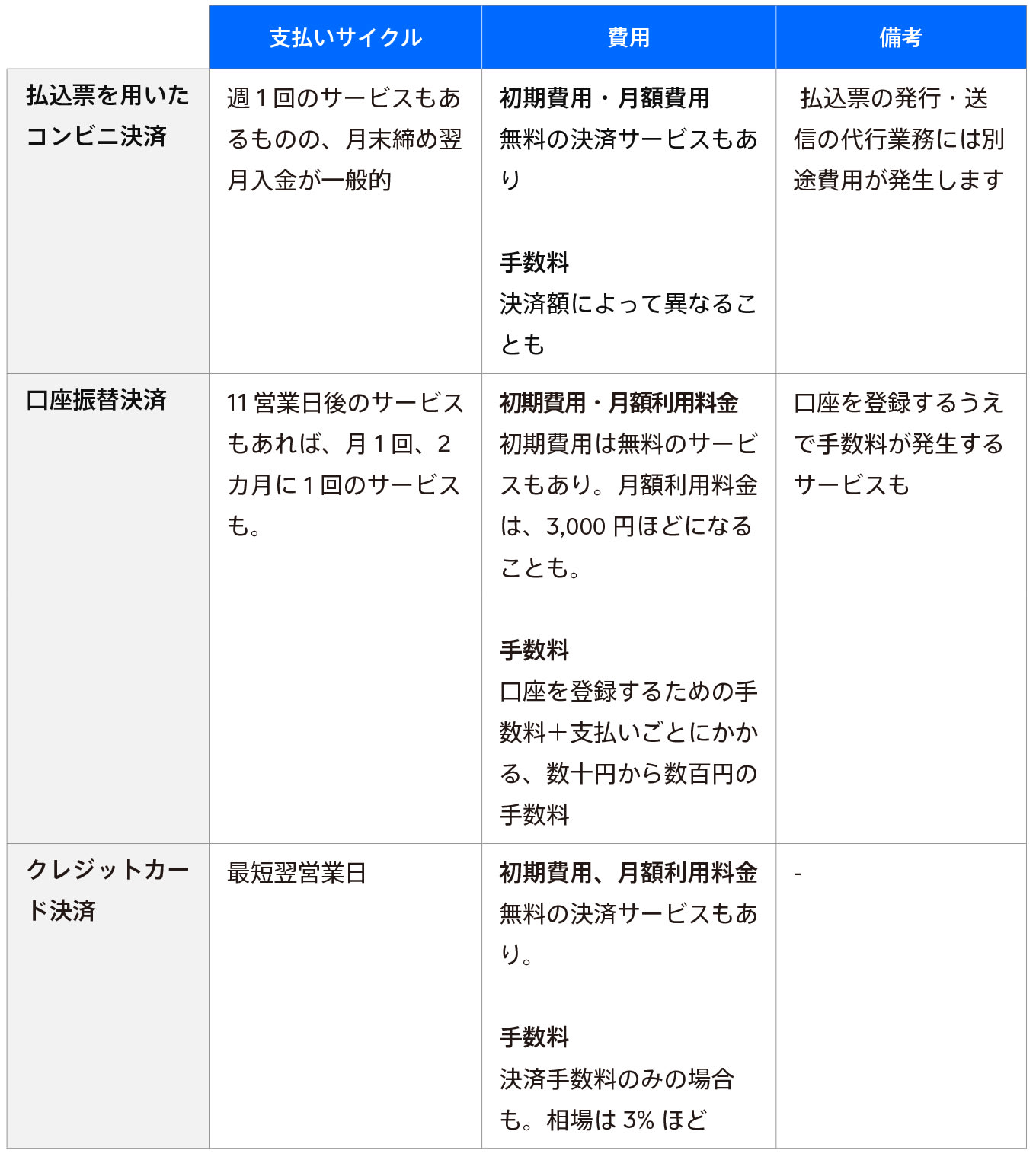

継続課金に使われる決済方法は、主に三つあります。

(1) 請求書や払込票を用いた決済

指定日までに、お客さまに請求書や払込票を発行・送付します。お客さまは指定日までに請求書や払込票を金融機関の窓口やコンビニに持ち込み、支払いをします。懸念点として、お客さまが請求書や払込票をなくしてしまう恐れがあることと、支払いが遅れる可能性があることが挙げられます。また、事業者にとっても課金の度に書類を発行したり送付したりしなければならないため、事務作業の負担は少なくないでしょう。

(2) 口座振替決済

サービスの利用をはじめる際に、お客さまから預かった銀行口座の情報を登録すれば、あとは指定日に自動で請求額が引き落とされる決済方法です。引き落とし作業を自動化してくれる口座振替サービスなどの利用が一般的ですが、請求ごとに手数料がかかります。

(3) クレジットカード決済

口座振替と同様の流れで、お客さまからクレジットカード情報を預かり登録することで、指定日に自動で請求額が引き落とされます。決済ごとに数パーセントの手数料が生じます。

継続課金に適した決済方法は?

継続課金を導入する際には、まず、どの決済方法を取り扱うかを決めなければいけません。選ぶ際に重要視したいのは以下のような点です。

- 事業者とお客さまにとって、利便性が高いか

- 資金繰りが苦しくならない支払いサイクルか

- 手数料は割高ではないか

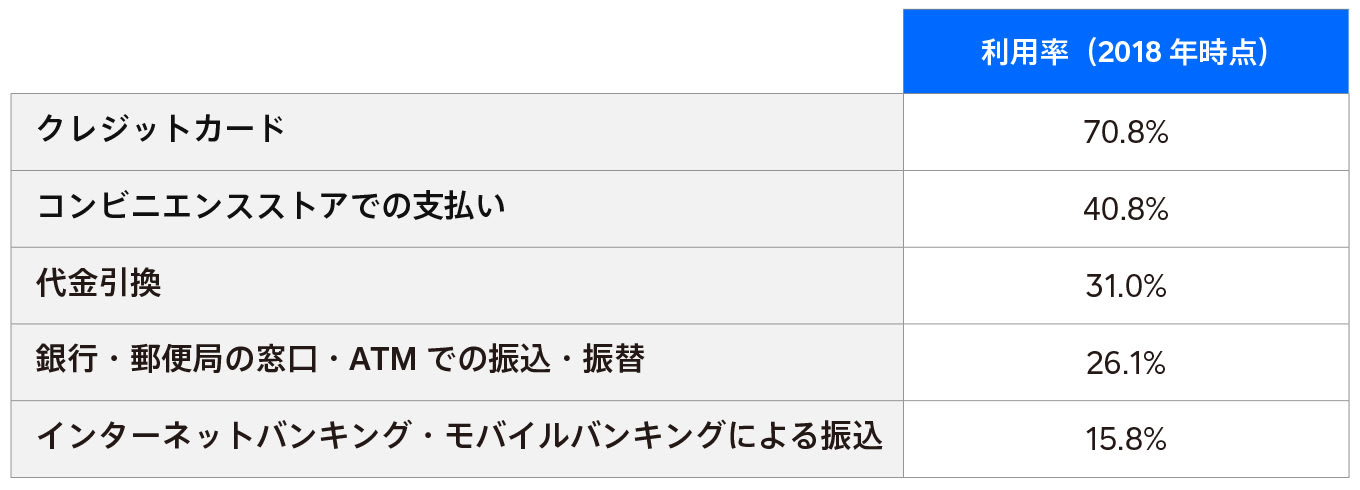

たとえばECサイトで「コーヒー定期便」などを提供する場合、ECサイトの利用者が好む決済方法を用意しておくことが、利便性を高めるうえでは大切だといえます。総務省が2021年に発表した報告書によれば、ECサイトでの決済方法にはクレジットカードが好まれる傾向にあることがわかります。

利便性や導入にかかる費用を、決済方法ごとに比較してみましょう。

導入や運営にかかるコストが抑えられるうえ、入金サイクルが早いクレジットカード決済。お客さまにとっては使い慣れている手段でもあるため、選択肢として用意しておきたいところです。ただし、クレジットカードを持たない・利用しない層も囲えるよう、現金で支払える方法の導入も、合わせて検討しておくといいでしょう。

継続課金を導入する三つのメリット

継続課金を導入する具体的なメリットを見ていきましょう。

1. お客さまの利便性と継続率のアップにつながる

継続課金を導入していない場合、お客さまの支払い方法は以下になると考えられます。

支払い期限までに……

- ATMに立ち寄り、振込手続きを行う

- ネットから支払い手続きを行う

- 来店して支払う

たとえスマートフォンなどから簡単にネット支払いができたとしても、多忙なときはなかなか手が回らないかもしれません。

さらに毎月支払い作業が発生すると、課金していることにお客さまの意識が必要以上に向いてしまうことも考えられます。「本当にこのサービスに支払いの手間と費用を割き続ける必要はあるのだろうか……」と、意図せず解約を検討する機会が増えてしまうかもしれません。

継続課金であればお客さまの手間が省けるうえ、継続率アップも見込めます。

2. 事務や経理に充てていた時間を削減

継続課金を導入すると、以下のようなタスクから解放されます。

- 入金の確認作業

※ 銀行振込を利用している・利用を検討している場合 - 払込票の発行・送付

※コンビニや金融機関で使える払込票を利用している・利用を検討している場合

クレジットカード決済を利用した継続課金を提供する決済サービスの多くは、管理画面にログインするだけで手元の売上額や、月々の決済が問題なく完了しているかなどを一瞬にして確認できるので、作業効率もぐんと上がります。

また、意外な盲点が支払いのタイミングです。

「毎月25日までにこちらの口座にお振込ください」といった支払い方法の場合、15日に振り込むお客さまもいれば、24日に支払うお客さまも……と、入金日に多少のばらつきが出てきます。継続課金であれば、指定した日に、すべてのお客さまから、いっきに資金を回収できるでしょう。

逐一入金確認をする必要があるのはいうまでもなく、入金日がバラバラだと資金計画が立てづらくなることも考えられます。継続課金を導入すると、このような難点にもスッキリ対処できます。

3. 未回収のリスクが減る

疑ってかかりたくはないものの、支払いが遅れるお客さまが出る可能性も、なきにしもあらずです。

クレジットカード決済、または口座振替を利用した継続課金であれば、自動で請求額が引き落とされるので、支払い漏れの心配も減るでしょう。

継続課金サービス導入の注意点

トラブル時もスムーズに対応できるよう、導入前には以下の点を押さえておきましょう。

決済が失敗する可能性もある

何かしらの理由で決済がうまくいかないこともあります。失敗の要因は主に以下のような理由です。

- クレジットカードの利用限度額を達している

- クレジットカードの有効期限が切れている

- 一時的な通信エラー

- 口座に残高がない(※)

※口座振替の場合

このような場合、手続きがいかにスムーズに進むかは、利用サービスによっても異なります。決済が失敗するとお客さまにメールが送られ、そこからすぐに新たなカードを登録できるなど、可能な限り双方に負担のかからない仕組みが整っているかは、あらかじめに確認しておきたい点です。

請求額の変更に柔軟なサービスを選ぶ必要がある

継続的に提供するサービスのなかには、複数の料金プランを提供することもあるでしょう。ビジネスを続けていくなかで、以下のような点を考慮する必要があります。

- お客さまが料金プランの変更を希望するかもしれない

- プランの値上げ・値下げを検討するかもしれない

- プランを増やすかもしれない

- ディスカウントを加えるかもしれない

たとえばジムであれば、最初は週3回ほどパーソナルトレーニングを受けていた会員が、エクササイズに慣れていくうちに自ら自宅で取り組むようになり、通う頻度を週1回に減らす、ということが十分考えられます。一方で事業者自身が売り上げや客単価の向上を目指して、思い切ってプランの値上げに踏み切る、といったこともあるかもしれません。

サービスによっては、新たな料金設定をするたびに、再度お客さまのカード情報を登録しなければいけないこともあります。登録しているカード情報はそのままに、料金だけ変更すれば、希望する月や週からすぐに新たな料金を請求できるような仕組みがあるかは、確認しておきたいところでしょう。

簡単に導入できる、Square 請求書で継続課金!

モバイル決済端末を提供しているSquareでは、無料アカウントを作成するだけで、継続課金が使えるようになります。利用料は無料で、かかるのは決済ごとにかかる手数料のみです(※1)。請求額は、最短で指定した支払日の翌営業日に事業主の口座に振り込まれ、振り込み手数料も無料です(※2)。請求額の変更も簡単に行うことができます。

※1. 利用できる決済方法は、クレジットカード決済のみ。Visa、Mastercard、American Express、JCB、Diners Club、Discoverのクレジットカードに対応しています。手数料は3.75%です。

※2. 三井住友銀行・みずほ銀行をご登録の場合:0:00 から23:59 までの決済分が、決済日の翌営業日に振り込まれます。三井住友銀行とみずほ銀行以外の金融機関口座をご登録の場合:毎週水曜日で締め、同じ週の金曜日に合算で振り込まれます

継続課金を活用するには、Square 請求書の「定期送信機能」と、「カード情報保存機能」を組み合わせて、自動引き落としの設定をします。

なお、継続システムを提供しはじめる際には、必ずお客さまの名前とメールアドレスを伺いましょう。その後、以下の手順に従って継続課金の設定を進めましょう。

【来店なしに手続きをする場合】

1. パソコンからであればSquare データから、スマートフォンからであればSquare POSレジから【請求書】をクリック→【定期送信を作成(※1)】をクリック

必要項目を入力していきましょう。請求の開始日や終了日、頻度などもここから設定します(※2)。自動引き落としを有効にするには、「カード情報を保存した状態で自動引き落としをオンにする」の横にあるチェックボックスに忘れずにチェックをつけましょう。

※1. スマートフォンの場合は、【請求書作成】をクリックします。

※2.金額や送信日などはあとから変更することもできます。

▲Square データから定期送信の請求書を作成したときの例

2. お客さまに自動で請求書が送信される

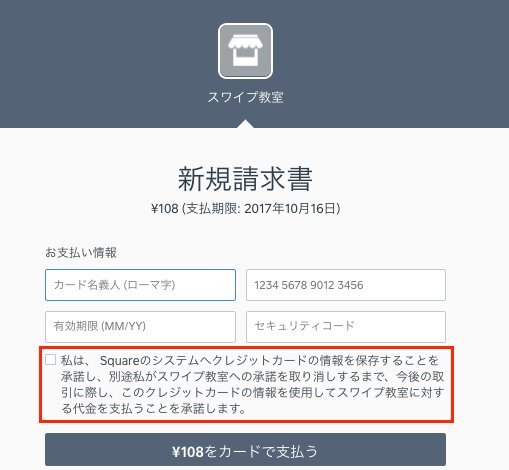

お客さまのメールアドレスには、以下の画像にあるメッセージが届きます。

▲お客さまが受け取る請求書の例

3. お客さまにカード情報を登録してもらう

メールにある「カードで支払う」のボタンをお客さまが押すと、以下の内容が表示されたページに飛びます。ここからお客さまにカード情報を登録してもらい、継続課金の承諾を得ます。

以上で手続きは完了します。

支払い状況や売上額などを事業主自身で記録する必要はありません。売り上げにまつわる情報はSquare データやSquare POSレジアプリに自動的に反映されるので、アカウントにログインするだけで簡単に確認ができます。より詳しい設定方法はこちらからお読みください。また、お客さまにご来店いただき手続きをする場合はこちらをご確認ください。

サブスクリプション機能もおすすめ

前述のSquare 請求書では、お客さまごとに請求書を発行しますが、複数のお客さまが同じ商品・サービスの定期購入を行う場合には、Square リンク決済のサブスクリプション機能(※)がおすすめです。販売したい商品・サービスと販売金額を設定すると、決済に必要な「お会計リンク」ができます。お会計リンクをメールやSNS経由でお客さまに送るだけで、毎週や毎月、3カ月ごとなど定期的に発生する支払いを受け付けることが可能です。

※ サブスクリプション機能でご利用いただけるのは、Visa、Mastercard、American Express、JCB、Diners Club、Discoverのカードになります。また3.6%の決済手数料がかかります。決済手数料については詳しくはこちらをご確認ください。

お客さまには快適な支払い体験を提供でき、事業主の事務や経理の作業負担がぐっと軽減される継続課金。何よりも、自動引き落としが設定できることから、「今月は無事、支払われているのだろうか……」などと支払い漏れの心配をすることなく、請求額を回収できるのはうれしい点かもしれません。Squareの継続課金は、複雑な手続きなどなしに、無料アカウントを作るだけで簡単に利用を開始できます。どのサービスで継続課金を導入しようかと決めきれずにいるのであれば、まず試しに導入してみてはいかがでしょうか。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2020年10月13日時点の情報を参照しています。2024年7月5日に記事の一部情報を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash