※本記事の内容は一般的な情報提供のみを目的にして作成されています。法務、税務、会計等に関する専門的な助言が必要な場合には、必ず適切な専門家にご相談ください。

インボイス制度とは、事業者が消費税を正しく納めるための新しい方式で、正式名称を「適格請求書等保存方式」といいます。この記事では、これからインボイス制度に対応する事業者向けに、制度の概要や求められる対応、さらに負担を軽減するための方法などをわかりやすく解説します。

目次

- インボイス制度とは?わかりやすく簡単に解説 !

・そもそもインボイス(適格請求書) とは?

・消費税の仕入税額控除とは?

・インボイス制度で影響を受ける業種 - インボイス(適格請求書)には2種類がある

・「適格請求書」と「適格簡易請求書」の違い

・適格請求書の記載事項

・適格簡易請求書の記載事項 - インボイス制度に対応するために必要な手続き

・課税事業者の場合

・免税事業者の場合 - 消費税の計算方法をわかりやすく

・ 簡易課税制度

・原則課税制度 - インボイス制度で変わったこと

・インボイスの発行と保存が求められる

・対応しないと取引先が減る可能性がある

・経理の業務負担が増える - インボイス制度対応後の経理負担を減らす方法

・経理システムを導入する

・オンライン請求書を導入する - 無料で経理をラクに!インボイス制度に対応するならSquareで

・無料で何枚でも数クリックで請求書を発行できる

・すべての請求内容と支払い状況が簡単に見れる

・定期請求にも対応している

・インボイス制度に対応したレシートや領収書が可能 - まとめ

インボイス制度とは?わかりやすく簡単に解説 !

インボイス制度(適格請求書保存方式)は、登録番号や適用税率など一定の記載事項を満たすインボイス(適格請求書)の受領・保存を条件に、事業者が仕入税額控除の適用を受ける仕組みです。

従来、消費税の申告義務を負う課税事業者であれば、売り上げに伴って受け取った消費税額から、経費に伴って支払った消費税額を差し引いて申告することができました。しかしインボイス制度が始まって以降は、原則としてインボイスを受け取った支出の消費税額のみが、差し引く対象として認められています。

インボイスを発行するには、インボイス発行事業者(適格請求書発行事業者)としての登録が必要です。インボイス発行事業者になれるのは課税事業者のみであるため、免税事業者が登録するには課税事業者となる必要があり、消費税を納める義務が生じます。

インボイスの発行後は、原則としてその写しを申告期限から7年間保存しなければなりません1。また受領側も、原本を7年間保存する義務があります2。

【ポイント!】

- インボイス制度(適格請求書等保存方式)は消費税額を正しく計算するための仕組み

- インボイス発行事業者になれば、仕入税額控除を受けることができる

そもそもインボイス(適格請求書)とは?

国税庁によると、インボイスとは「売り手が買い手に対して、正確な適用税率や消費税額等を伝えるもの」3です。別名を適格請求書といいますが、形式は請求書に限定されず、要件を満たす書類であれば領収書やレシートなどもインボイスとして認められます。また形式にも決まりがなく、手書きのものも有効です。

消費税の仕入税額控除とは?

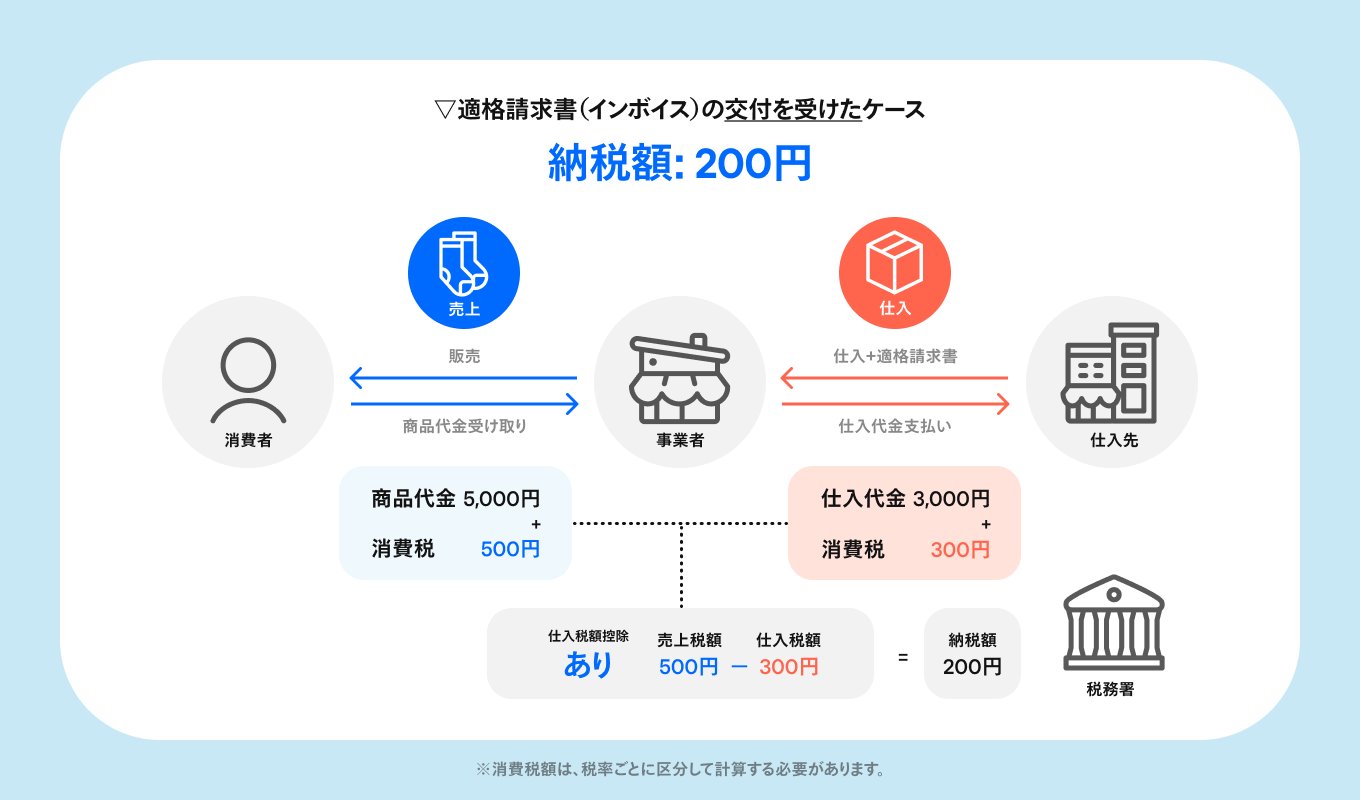

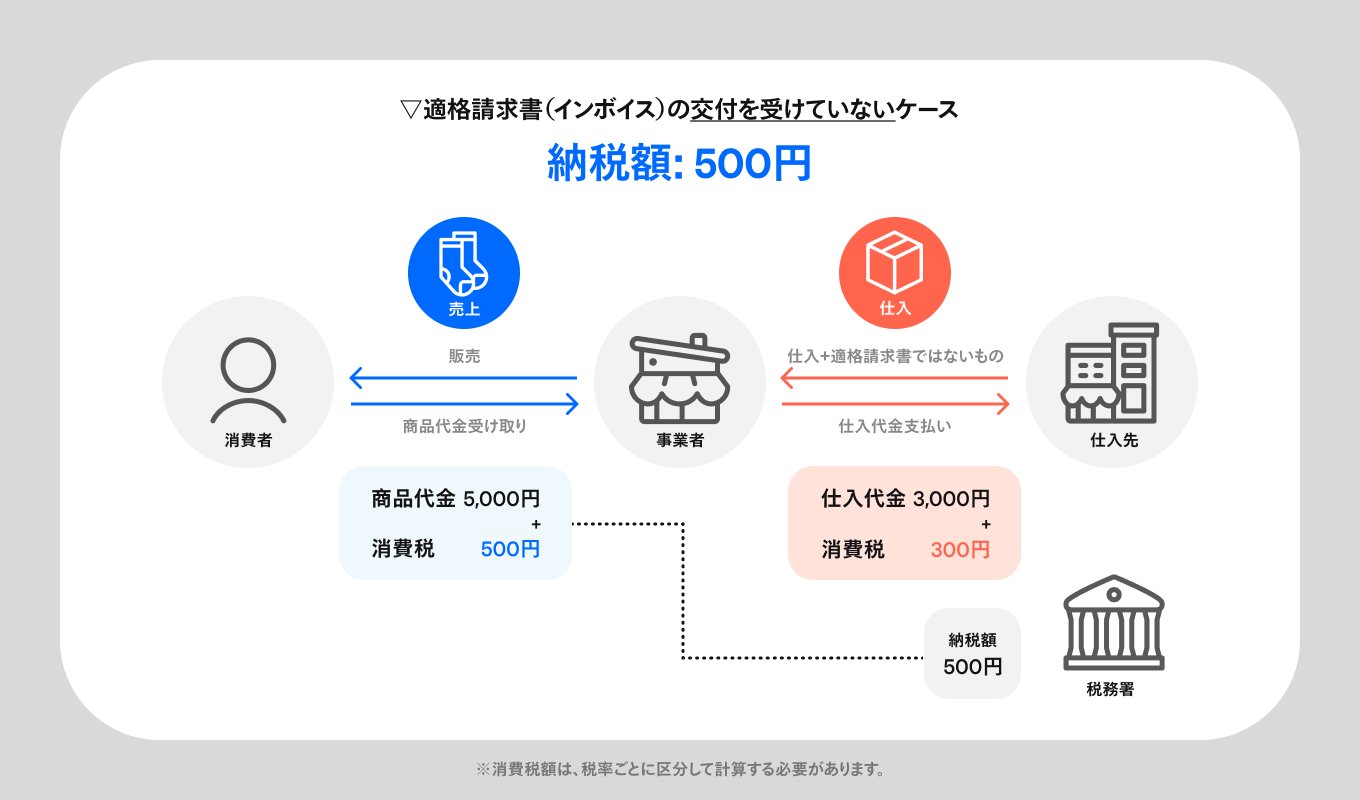

仕入税額控除とは、消費税を算出するときに、納付する消費税額から仕入れにかかった消費税額を差し引くことをいいます。消費税は、商品やサービスなどの販売に課される税金で、消費者が負担し、事業者を介して納付されます。その際に二重、三重に消費税が課されないよう、仕入にかかる消費税額を控除するよう配慮されているのが仕入税控除です3。

たとえば、手作りのアクセサリーを販売しているAという事業者がいるとします。Aはある商品を作るために3,300円(消費税額300円)分の材料を仕入先から購入しました。できあがったアクセサリーをAがお客さまに5,500円(消費税額500円)で販売した場合、Aがお客さまから受け取る消費税額は500円になります。しかし、Aはすでに仕入れの時点で300円の消費税を先に支払っているので、後日納付する消費税額は200円となります。

このように、多重に税がかからないようにするのが「仕入税額控除」です。インボイス制度開始後は、インボイス(適格請求書)を受け取り、そのインボイスを保存することが仕入税額控除の条件となります。Aが仕入先からインボイスを受け取るケースでは、下の図のように仕入れの際に支払った消費税を納付する消費税額から差し引くことができます。

しかしながら、仕入先からインボイスを受け取れない場合は、Aは仕入税額の控除が受けられません。Aはお客さまから預かった消費税500円をそのまま納付することになります。

【ポイント!】

- 仕入税額控除とは、受け取った消費税額から仕入れ時に支払った消費税額を差し引くこと

- 仕入税額控除の適用を受けるのは、インボイスの保存が必要

インボイス制度で影響を受ける業種

消費税の支払い義務を免除されている免税事業者はインボイスを発行できないので、その取引先は仕入税額控除を受けることができません。主な取引先が法人で課税事業者である場合は、どのような業種であってもインボイス制度の影響を受けるといえるでしょう。逆にインボイスを求められることが少ない、一般消費者や免税事業者のみを相手とした事業、たとえばネイルサロンや美容室、マッサージ店などを営んでいる場合は、インボイス制度の影響はあまりなさそうです。

【ポイント!】

- 取引相手が法人や課税事業者の場合、影響は大きい

- 取引相手が消費者や免税事業者の場合、影響は小さい

たとえば、手作りのアクセサリーを販売しているAという事業者がいるとします。年間の課税売上高が1,000万円を超えないことから、Aは免税事業者として消費税の納付を免除されてきました。法人登録しているアクセサリーショップや個人のお客さまに請求書を発行する際に消費税を請求していましたが、消費税の支払いは免除されてきたため、請求した消費税はそのまま売り上げとして計上することができていました。

インボイス制度開始後もAは免税事業者のままでいるとインボイス(適格請求書)を発行できず、法人のお客さまがAに消費税として10万円を1年間支払っていた場合、この法人は10万円分の仕入税額控除の適用を受けることができなくなります。

2029年まで6年間の経過措置はあるものの、仕入税額控除の適用を受けたい事業者は、インボイスを発行できない免税事業者を避け、課税事業者との取引を優先させるようになる可能性があります。免税事業者は、免税事業者のままでいるのか、課税事業者として税務署に登録してインボイスを発行できるようにするかを選択しなくてはなりません。

インボイス(適格請求書)には2種類がある

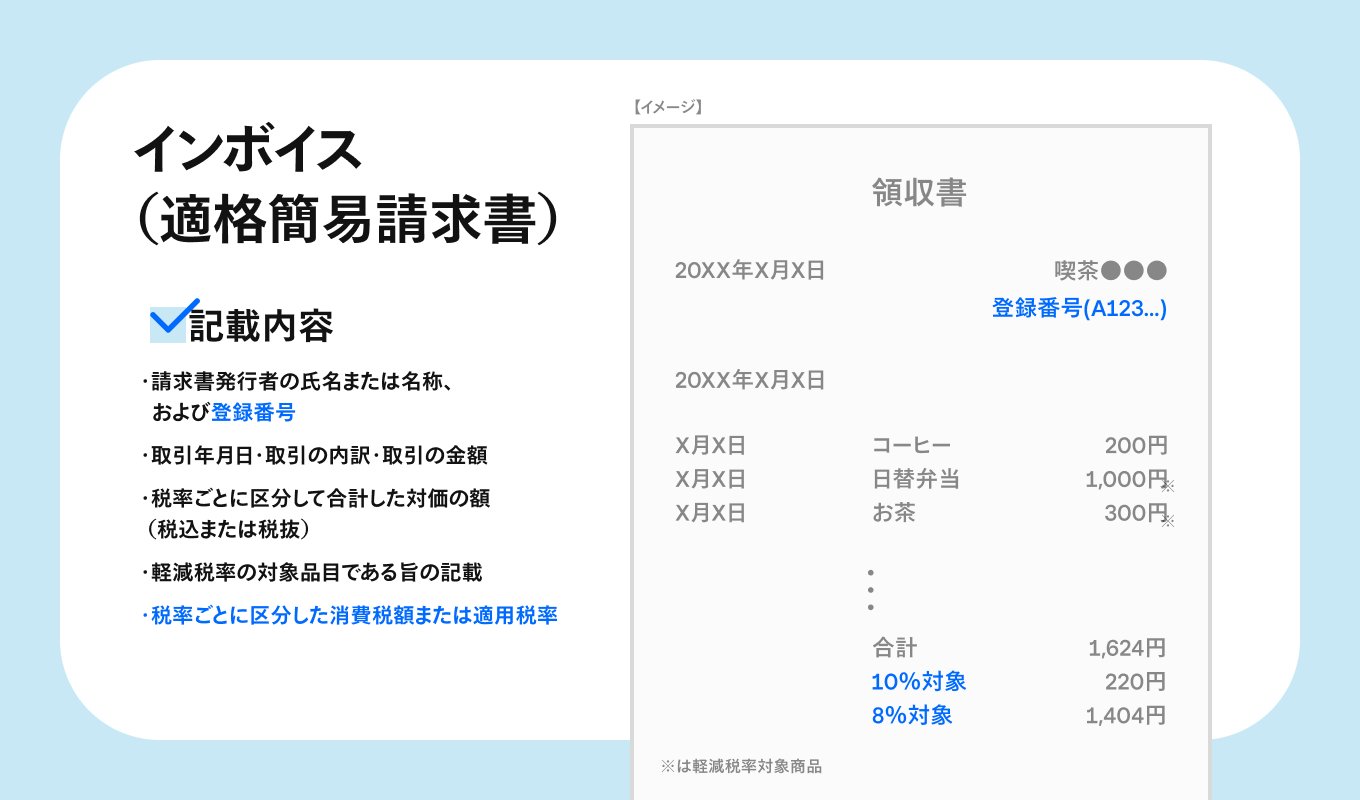

インボイスには、通常のインボイス(適格請求書)と簡易インボイス(適格簡易請求書)の2種類があります。どちらも法令または通達で定められた様式はなく、必要な事項が記載されていれば有効な書類として認められます。

「適格請求書」と「適格簡易請求書」の違い

簡易インボイス(適格簡易請求書)は、記載事項を省略したインボイスです。不特定かつ多数の人に対して事業を行う場合、項目の多い通常のインボイスを全員に対して発行することは現実的ではありません。そうした事業者限定で認められているのが簡易インボイス(適格簡易請求書)で、対象は以下のとおりです3。なお、適格簡易請求書とはいうものの、実際にこれらの事業者が取り扱うのは主にレシートや領収書になるケースが多いでしょう。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

インボイスと簡易インボイスの違いは、記載項目のみです。簡易インボイスでは、宛名を省略できること、そして税率ごとに区分した消費税額と適用税率のどちらか一方のみの記載が認められています。

【ポイント!】

- インボイスは一定の記載事項を満たした請求書やレシート、領収書

- 小売や飲食などの不特定多数を相手にする事業者は、記載事項を省略した簡易インボイス(適格簡易請求書)を発行できる

インボイス(適格請求書)の記載事項

- 発行事業者の氏名または名称

- 取引年月日、内訳、金額

- 税率毎に区分して合計した対価の額(税込または税抜)

- 軽減税率の対象品目である旨の記載

- 請求書受領者の氏名または名称

- 登録番号

- 適用税率

- 税率毎に区分した消費税額

簡易インボイス(適格簡易請求書)の記載事項

- 発行事業者の氏名または名称

- 取引年月日、内訳、金額

- 税率毎に区分して合計した対価の額(税抜または税込)

- 軽減税率の対象品目である旨の記載

- 登録番号

- 税率毎に区分した消費税額または適用税率

下記の図は適用税率のみを記載したときの例です。

インボイス制度に対応するために必要な手続き

年間の課税売上高が1,000万円超の課税事業者も、1,000万円以下の免税事業者も、インボイスを発行するには、税務署に登録申請書を提出して「インボイス発行事業者(適格請求書発行事業者)」になる必要があります。提出から登録通知までに一定の期間がかかるため、時間に余裕をもって申請しましょう。スマートフォンやパソコンを使ってe-Taxで申請すれば、郵送提出よりも登録通知が早く届くため便利です。郵送で提出したい場合、申請書は国税庁ホームページからダウンロードできます。

登録通知までの期間(2024年5月時点)4

- e-Tax提出の場合 約1カ月

- 書面提出の場合 約1.5カ月

課税事業者の場合

課税事業者の場合、所轄の税務署にて「インボイス発行事業者」の登録を申請します。

免税事業者の場合

免税事業者がインボイス発行事業者になるためには、所轄の税務署に「消費税課税事業者選択届出書」を提出して課税事業者になる必要があります。

課税事業者となったら、インボイス発行事業者として税務署に登録申請します。免税事業者から課税事業者になると、消費税の納税義務が発生します。詳しくは後述しますが、消費税の計算方法には「簡易課税」と「原則課税」があり、基本的にはどちらかを選択する必要があります。

なお、2029年9月30日までの課税期間中にインボイス発行事業者として登録をした場合、登録した日から課税事業者になり、消費税課税事業者選択届出書の提出は必要ありません1。

消費税の計算方法をわかりやすく

消費税の計算には、簡易課税制度と原則課税制度の二つがあります。ここではそれぞれの制度と計算方法を押さえておきましょう。

簡易課税制度

簡易課税制度は、基準期間(個人事業主は2年前、法人は前々事業年度)の課税売上高が5,000万円以下の事業者を対象とした方法です。この制度では、売り上げにかかる消費税額に「みなし仕入れ率」をかけて経費にかかる消費税額を算出します。インボイスの入手や保存は必要ありません。

簡易課税の計算式は以下のとおりです。

課税売上にかかる消費税額 − 課税売上にかかる消費税額 × みなし仕入率=納付税額

みなし仕入率は事業の業種ごとに変わります。たとえば、小売事業者は第2種事業に分類され、みなし仕入率は80%です。飲食店は第4種事業でみなし仕入率は60%、飲食以外のサービス業は第5種事業でみなし仕入率は50%となっています5。

簡易課税制度を利用すれば、売り上げにかかる消費税額とみなし仕入率さえわかれば納税額を簡単に算出できるうえ、インボイスのチェックや保存の手間がかかりません。インボイス制度によってさまざまな変更を余儀なくされるなか、経理の負担を減らせる点は大きな利点です。

簡易課税の適用を受けるには、税務署に「消費税簡易課税制度選択届出書」を提出する必要があります。届出後、最低2年間は簡易課税による申告をしなくてはならないため、売り上げの見通しをもとに簡易課税が本当に最適かどうかしっかり確認するようにしましょう。

なお、小規模事業者を対象とする制度としては、ほかにも期間限定の2割特例があります。これはインボイス制度を機に免税事業者から課税事業者になった事業者について、売上税額の2割を消費税納付額とする方法です。2割特例の対象や条件は別の記事で詳しく解説しています。

原則課税制度

原則課税制度とは、受け取った消費税から、実際に支払った消費税を控除して納税額を算定する方法で、一般課税や本則課税とも呼ばれます。この制度を適用する場合、支払った消費税を控除するには原則としてインボイスが欠かせません。

ただし、基準期間(個人事業主は2年前、法人は前々事業年度)の課税売上高が1億円以下の場合、2029年9月30日までは少額特例が適用されます6。これは、1回の取引ごとの税込価格が10,000円未満の仕入れについては、インボイスがなくとも仕入税額控除が認められる制度です。

原則課税の計算式は次のとおりです。

課税売上にかかる消費税額 – 仕入れなどにかかる消費税額 =納付税額

計算は簡易課税に比べて複雑になるものの、仕入れに伴って支払った消費税額が、みなし仕入率で計算した税額よりも大きくなる場合、原則課税で計算をする方が節税につながります。

インボイス制度で変わったこと

インボイス制度が始まった今、事業運営にはどんな影響があるのでしょうか。

インボイスの発行と保存が求められる

インボイス制度開始後、インボイス発行事業者として登録をした事業者は、取引先に対して登録番号などを含む一定の事項を記載したインボイスを発行しなくてはなりません。取引先が仕入税額控除を受けたい場合、このインボイスと帳簿を保存することが求められます。インボイスは、法人・個人事業主を問わず発行した事業者と、受領した事業者双方に7年間の保存が義務づけられます。

対応しないと取引先が減る可能性がある

年間の課税売上高が1,000万円未満の事業者は消費税の納税が免除されています。インボイス制度では、免税事業者はインボイス発行事業者として登録できず、インボイスを発行できません。その場合、取引先は仕入額控除を受けることができなくなってしまうため、取引条件の変更を提案されたり、取引自体をほかのインボイス発行事業者に切り替えられたりなど、自社にとって不利な展開になる可能性も考えられます。

経理の業務負担が増える

仕入税額控除の適用を受けたい事業者は、受け取った請求書や領収書がインボイスの要件を満たしているかどうかを確認する必要があります。要件を満たしていない場合は、取引先にインボイスの発行を求めることも出てくるでしょう。また、請求書を記帳する際には、インボイス発行事業者から仕入れた場合と、インボイス発行事業者でない事業者から仕入れた場合を、帳簿上で区分する必要があります。仕入先に応じた複数の請求書処理をしなくてはならないため、経理業務の負担が増すことが想定されます。

インボイス制度対応後の経理負担を減らす方法

インボイス発行事業者になると、要件を満たすインボイスの発行と保存、異なる税率を正しく反映した帳簿の作成など、経理面でのタスクが増えるのは避けられません。負担を少しでも軽減する方法の一つは、インボイス制度に対応したデジタルなシステムの導入です。

経理システムを導入する

経理システムやPOSレジなどを導入すれば、レシート・領収書上の対応や、帳簿管理の手間を大きく軽減できます。現在はほとんどのサービスがインボイス制度に対応しているため、まずは無料で使えるものから試すとよいでしょう。

オンライン請求書を導入する

オンライン請求書を導入し、インボイスをデータでやり取りすることで、封書の作成や郵送の手間なども簡略化できます。またインボイスをデータ化しておくことで保存のためのスペースが必要なくなるほか、紛失のリスクも低くなります。

無料で経理をラクに!インボイス制度に対応するならSquareで

インボイス対応の負担を軽減するシステムやオンライン請求書の導入を検討しているのなら、Square 請求書やSquare POSレジの利用を検討してみましょう。アカウントを作成するだけで、インボイス制度に対応した請求書や領収書、レシートを簡単に作成・送信・保存できるほか、売り上げ管理の手間を劇的に軽減できます。しかも、初期費用・月額利用料は無料(※)です。

※一部有料プランでしか利用できない機能があります。

無料で何枚でも数クリックで請求書を発行できる

Square 請求書はクレジットカード決済機能の付いたクラウド請求書です。パソコンやスマートフォン、タブレット端末などから時間や場所を選ばず利用でき、わずか数クリックで請求書の作成・送信が可能です(※)。インボイス制度に対応(※)しているうえ、自動機能が多いため複雑な税率ごとの計算にも時間や手間がかかりません。

なお、Square 請求書で作成・送信できる請求書の枚数に制限はありません。受け取ったお客さまがクレジットカードで支払った場合にのみ決済手数料が発生します。

※2 PDFファイル形式のSquare 請求書のみがインボイス制度に対応しています。PDFファイル形式の請求書は、お客さまに送られるメールと支払い画面にリンクとして添付されていますので、お客さま自身でPDFを取得することができます。Square 請求書にインボイス発行事業者の登録番号を追加する方法について、詳しくはこちらをご確認ください。

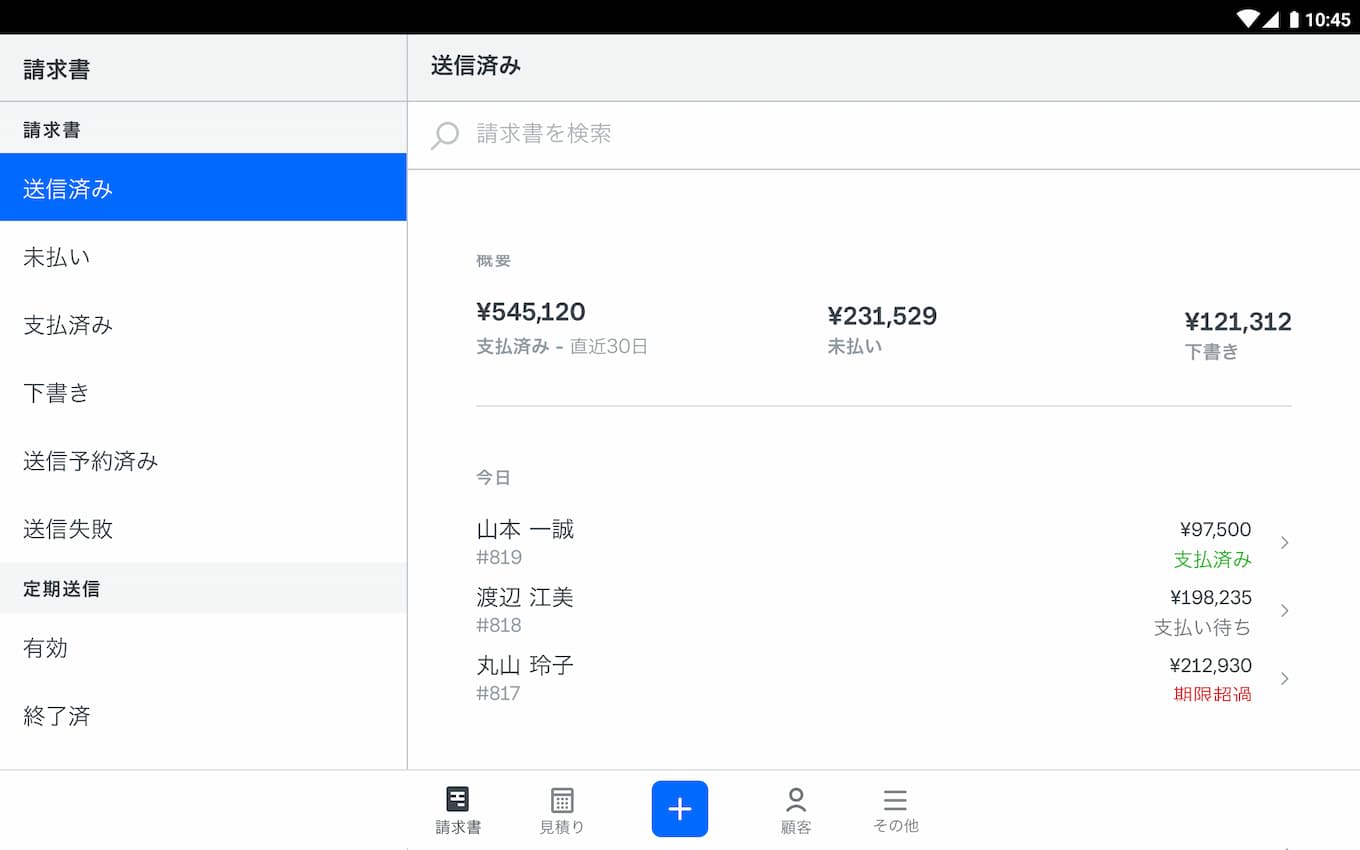

すべての請求内容と支払い状況が簡単に見れる

Square 請求書で作成した請求書は自動で保存されるため、発行済みのインボイスを紛失するリスクはありません。支払い状況などのステータスは管理画面で一覧・管理でき、請求漏れの可能性も大幅に下がります。さらに過去の請求書は管理画面内に蓄積されるため、必要に応じて参照したいときもシステム内を検索すればすぐに取り出せます。

請求書を受け取ったお客さまは24時間365日、都合のよいタイミングでクレジットカードで支払うことが可能です。支払い期限の前、当日、あとにお客さまに対して自動リマインダーを送信することもできるため、支払い漏れの可能性も最小限に抑えられます。

お客さまが決済を済ませると、売り上げは事前に登録した口座に入金されます。振込スケジュールは金融機関によって異なりますが、三井住友銀行またはみずほ銀行の口座の場合は決済日の翌営業日です。それ以外の口座には、毎週水曜日で締めた合算金額が同じ週の金曜日に振り込まれるため、資金繰りへの影響が最小限に抑えられます。いずれの場合も、振込手数料は無料です。

定期請求にも対応している

Square 請求書は毎月、半年に一度などの定期的な請求にも対応しており、サブスクリプション型のサービスを提供しているビジネスにとっても便利なサービスです。定期送信機能を使って請求書を自動で発行・送付するよう設定しておけば、毎回の請求内容に間違いは起こりません。また、カード情報保存機能を組み合わせて、お客さまが登録したクレジットカードに対して自動的に課金することも可能です。

定期請求の情報も、通常の請求情報と同じ場所で一元管理することができます。カード情報や都度請求履歴などを含めた全情報の管理・変更が1カ所で完結します。

インボイス制度に対応したレシートや領収書が可能

Squareでは店舗で使えるPOSレジアプリも提供しています。スマートフォンやタブレット端末にダウンロードし、対応する周辺機器を用意すれば、レシートおよび領収書の印刷や現金の管理が可能になります。

Squareで発行するレシートや領収書では、簡易インボイスに必要な項目の設定も簡単です。発行したレシートや領収書はデータとして自動で保存されるため、控えを別途取っておく必要もなくなります。

Square POSレジで受け付けた売り上げは自動でデータ化され、Square 請求書経由の売り上げと同じ場所で管理できます。またマネーフォワード、freeeなどの会計ソフトウェアとの連携させれば、請求書の数字が帳簿に自動で反映されるため、転記ミス自体が発生しません。

まとめ

これまで免税事業者として消費税の納付が免除されてきた事業主にとって、インボイス発行事業者になるかどうかは大きな決断です。しかし、上で紹介したSquareのようなシステムを上手に使えば、インボイスの発行や保存にかかる負担を大幅に軽減できるだけでなく、事業運営自体を効率化して売り上げを伸ばせる可能性があります。また、インボイス発行事業者となれば、課税事業者との取引も拡大するかもしれません。長い目で見たときのメリットを踏まえて、じっくり検討してみてください。

Squareのブログでは、起業したい、自分のビジネスをさらに発展させたい、と考える人に向けて情報を発信しています。お届けするのは集客に使えるアイデア、資金運用や税金の知識、最新のキャッシュレス事情など。また、Square加盟店の取材記事では、日々経営に向き合う人たちの試行錯誤の様子や、乗り越えてきた壁を垣間見ることができます。Squareブログ編集チームでは、記事を通してビジネスの立ち上げから日々の運営、成長をサポートします。

執筆は2022年12月7日時点の情報を参照しています。2025年3月25日に記事の一部情報を更新しました。当ウェブサイトからリンクした外部のウェブサイトの内容については、Squareは責任を負いません。Photography provided by, Unsplash